Генеративний ШІ та фінтех: як банківський сектор адаптується до розгортання технологій у 2025 році

- Growth Factory

- 24 вер.

- Читати 3 хв

Генеративний штучний інтелект (ШІ) трансформує банківський сектор і фінтех-індустрію, відкриваючи нові можливості для ефективності, персоналізації та безпеки.

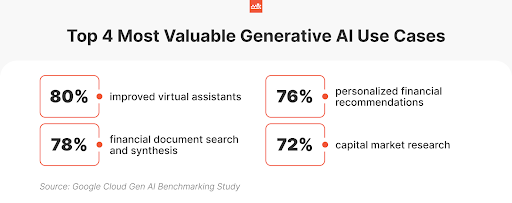

У 2025 році фінансові установи активно впроваджують Chat GPT у фінансовому відділі, щоб оптимізувати операції та підвищити якість обслуговування. Експерти, зокрема Business Insider, прогнозують зростання використання ШІ для протидії шахрайству, персоналізації пропозицій, розвитку віртуальних помічників і вдосконалення фінансового плану.

Ключові напрями використання генеративного ШІ у 2025 році

У 2025 році банки та фінтех-компанії не просто експериментують з генеративним ШІ — вони інтегрують його у ключові бізнес-функції. Від боротьби з шахрайством до персоналізації пропозицій і стратегічного планування, штучний інтелект стає основою нових стандартів фінансових послуг.

1. Протидія шахрайству

Генеративний ШІ відіграє ключову роль у боротьбі з кіберзлочинністю, яка, за даними Cybersecurity Ventures, у 2025 році коштуватиме бізнесу $10,5 трлн. Фінансові установи використовують Chat GPT для фінансового контролю, щоб виявляти шахрайські операції в реальному часі.

Наприклад, Stripe інтегрувала GPT-4 для аналізу комунікацій на платформах, таких як Discord, виявляючи потенційні загрози. Компанія Flagright у партнерстві з OpenAI розробила інструменти для відповідності вимогам AML і Chat GPT для фінансового контролю, що дозволяє банкам ефективно реагувати на шахрайство.

2. Персоналізація пропозицій

Генеративний ШІ дає змогу банкам створювати персоналізовані фінансові продукти та пропозиції.

Microsoft Copilot інтегрується з платіжними системами, щоб аналізувати транзакції та пропонувати клієнтам фінансовий план, наприклад, рекомендації щодо заощаджень.

Zalando використовує ChatGPT для рекомендацій, адаптованих до зовнішніх умов, що може бути застосовано в банківських пропозиціях. JPMorgan Chase застосовує Chat GPT у фінансовому відділі для створення персоналізованих email-кампаній і маркетингового контенту, адаптованого до вподобань клієнтів.

3. Віртуальні помічники

Віртуальні помічники на базі ШІ стають стандартом у клієнтському обслуговуванні. PicPay, найбільший цифровий гаманець у Латинській Америці, інтегрував ChatGPT, що підвищило NPS на 45% і вирішило 20% скарг без участі людини.

Binance вдосконалила чат-бота Sensei, який використовує Chat GPT у фінансовому відділі для відповідей на питання про криптовалюти та Web3. Douugh інтегрує ChatGPT у платформу мікроінвестування, щоб пояснювати терміни та надавати освітній контент для створення фінансового плану.

4. Планування добробуту та інвестицій

Генеративний ШІ допомагає клієнтам у фінансовому плануванні. Plum удосконалила PolicyGPT, щоб надавати детальну інформацію про медичне страхування та порівняння полісів.

Tribal Credit розширив Cash Copilot, який використовує GPT для аналізу ризиків і ринкових можливостей, допомагаючи бізнесам розробляти фінансовий план. JPMorgan Chase запустила IndexGPT, який аналізує заяви центральних банків для прогнозування ринкових тенденцій, використовуючи Chat GPT для фінансового контролю. У планах банку — аналіз даних від понад 30 центральних банків.

Корпоративне впровадження генеративного ШІ

У 2025 році JPMorgan Chase розширила використання LLM Suite, порталу на базі моделей OpenAI, для 60 000 співробітників, які створюють звіти, email і маркетинговий контент. Банк тестує ШІ для підсумування зустрічей і створення маршрутів подорожей для клієнтів туристичної агенції.

Впровадження Chat GPT у фінансовому відділі дозволяє автоматизувати рутинні задачі, підвищуючи ефективність.

Чат-бот Sensei від Binance у 2025 році став ключовим інструментом для навчання про криптовалюти та Web3. Навчений на тисячах джерел, він надає точні відповіді в реальному часі, використовуючи Chat GPT для фінансового контролю для аналізу ринкових даних і цін активів.

Фінтех-компанії розробляють ШІ-продукти для банків. Payments Components удосконалив FINaplo.AI, який відповідає на запитання про платежі, сегментує клієнтів і виявляє шахрайство.

Crypto.com запустила чат-бота Amy, що використовує ChatGPT для аналізу криптовалютних проєктів. Alaan і Brex застосовують GPT-4 для аналізу витрат і створення звітів.

Виклики та обмеження

Генеративний ШІ має обмеження:

Ризики безпеки: банки, такі як JPMorgan і Goldman Sachs, обмежували використання ChatGPT через витоки даних, як у випадку з OpenAI у 2023 році. У 2025 році впроваджуються захищені шлюзи для ШІ.

Неточності: ШІ може генерувати оманливі дані, що вимагає контролю зі сторони людини.

Витрати: запити до ChatGPT у 4-7 разів дорожчі за пошукові запити Google, що обмежує масштаби впровадження.

Прогнози на 2025 рік

У 2025 році ШІ стане невід’ємною частиною банківських операцій. Accenture прогнозує автоматизацію рутинних задач, а моделі, такі як DeepSeek-R1, дозволять створювати автономні системи.

У Великобританії FCA запустила AI Lab для безпечного впровадження ШІ, а платформи безпеки, як AI Safety Platform, сприяють відповідальному використанню технологій.

Підсумуємо

Генеративний ШІ у 2025 році трансформує банківський сектор і фінтех, надаючи інструменти для ефективності, персоналізації та безпеки. Від PolicyGPT до Sensei, банки та стартапи адаптують ШІ до своїх потреб, використовуючи Chat GPT у фінансовому відділі і Chat GPT для фінансового контролю та оптимізації операцій. Виклики, такі як безпека та витрати, вимагають обережного підходу, але банки, які успішно інтегрують ШІ, отримають конкурентну перевагу.

Більше цікавого про AI в Телеграм-каналі Growth Digest.

_edited.jpg)

Коментарі